Sem Categoria

Cadastro Positivo promete movimentar distribuição de crédito para classes baixas

Por: Amarildo Mota

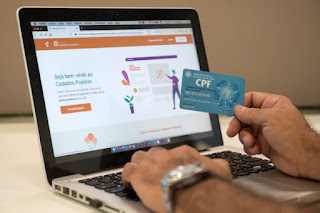

Você sabe o que é o Cadastro Positivo? Trata-se de uma plataforma digital onde as instituições financeiras e empresas conseguem ter acesso ao histórico de pagamento dos consumidores.

Ela é utilizada como uma espécie de banco de dados, administrados pelo poder público e estais econômicas, a fim de que possa registrar o número de inadimplência em todo o território nacional.

Ao dar entrada, por exemplo, em uma proposta de empréstimo, em qualquer banco, o cidadão terá seu histórico avaliado pela instituição.

Para isso, ela acessa o Cadastro Positivo de modo que consiga saber qual a probabilidade do possível cliente deixar algum débito ou não. As avaliações variam de acordo com uma classificação de pontos, explicadas mais abaixo.

Reformulações

Apesar de ter sido criada desde 2011, a ferramenta vem passando por uma série de mudanças. A mais recente, realizada já no atual governo Bolsonaro, em julho de 2019, alterou a classificação dos intitulados birôs que determinam a situação devedora do cadastrado.

A partir de agora, pessoas físicas e jurídicas, que possuem registro de empréstimos, pagamentos, contas de consumo e demais serviços financeiros, terão seus dados registrados e atualizados de forma automática.

A nova lei permitirá que a nota de crédito passe a ser mais abrangente, fazendo com que a pontuação final (score) do usuário seja melhor avaliada, gerando um bom índice de aprovação por parte das empresas a instituições.

Em cada birô, é possível acumular entre 0 a mil pontos. A divisão e critério de notas vai de acordo com balanço geral. As pessoas com até 300 pontos são as mais prejudicadas, classificadas em alto risco de dívida.

Quem estiver entre 300 e 700 pontos, apresenta uma probabilidade média de inadimplência. Já quem está acima dos 700 é visto como um bom cliente, por ter seus pagamentos em dia.

Incentivos no mercado

Visando propor uma maior rotatividade no mercado crediário, o Banco Central anunciou que com a introdução do Cadastro Positivo nas avaliações econômicas, as taxas bancárias ficarão ainda mais baratas, podendo ser reduzidas em até 30%.

Segundo o diretor de Organização do Sistema Financeiro do BC, João Manoel Pinho de Mello, a ação movimentará o mercado até 2021 e proporcionará uma alta na solicitação de financiamentos e empréstimos.

Ele explicou que a adesão do Cadastro Positivo, chamada “spread” pelas instituições financeiras, tornará as taxas ainda menores, tendo como base a principal estatística da economia nacional, a taxa de Selic, que atualmente está em 4,5%. Ela é a responsável pelas cobranças aplicadas aos clientes que solicitam os empréstimos.

João Mello explicou ainda que, para poder ser eficaz, a diminuição ocorrerá dentro das modalidades que apresentam as cobranças mais caras, como o cheque especial, cartão de crédito rotativo e o crédito direto ao consumidor.

“Se você pegar um produto, um crédito sem garantia, e comparar internacionalmente […], você vê potencial de quedas de 30% [nos ‘spreads’ médios]. Imagino que no meio do ano que vem a gente vai ver [esse impacto]”, informou.

Avaliação dos especialistas sobre o Cadastro Positivo

Segundo os economistas, com as tarifas mais baixas, espera-se que o mercado reaja positivamente a solicitação de créditos. No entanto, muitos ressaltam que é preciso tomar cuidado para que a atitude não acarrete em danos futuros.

Eles ressaltam que a avaliação do Cadastro Positivo dentro das instituições e a redução de até 30% das cobranças são de fato uma boa oportunidade, mas que não podem ser consideradas a longo prazo, tendo em vista a instabilidade do mercado econômico.

Por isso, ao solicitar um empréstimo é recomendo que os clientes estejam por dentro das possíveis variações propostas pela instituição financeira que desejam contratar. Para isso, recomendasse uma conversa com o gerente, de modo que o mesmo explique quais as possíveis mudanças de cenários.

Além disso, é importante avaliar as propostas ofertadas por cada banco e empresa, ter noção dos gastos dentro do orçamento previsto e manter sempre um valor de respalda para poder cobrir possíveis cobranças inesperadas.

Fonte: fdr

Fonte: fdr

Continue Lendo

-

Brasil21 horas atrás

Brasil21 horas atrásHelicóptero cai na zona oeste do Rio e deixa três pessoas mortas

-

Política21 horas atrás

Política21 horas atrásAntes da viagem ao Panamá, Lula conversa com presidente Mulino

-

Goiás e Entorno21 horas atrás

Goiás e Entorno21 horas atrásEstado inaugura projeto inédito de transformação social na região Noroeste da capital

-

Esportes15 horas atrás

Esportes15 horas atrásCalderano disputa semifinal do Star Contender de Doha neste domingo